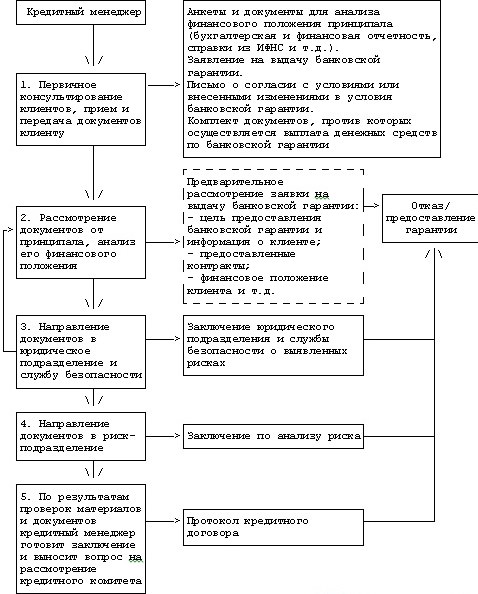

Процесс предоставления банковской гарантии

В остальном отличия незначительны. Но стоит заметить, что вознаграждение банку за выдачу гарантии значительно ниже, чем процентные ставки по кредиту.

Это является немаловажным фактором, определяющим финансовую привлекательность банковской гарантии. Сам процесс выдачи банковской гарантии может выглядеть так, как показано ниже.

Первый этап выдачи банковской гарантии

Первый этап процесса выдачи банковской гарантии заключается в консультировании клиентов кредитным менеджером в отношении видов предоставляемых банком гарантий, размера единовременных комиссий за выдачу гарантий, размера ежемесячной комиссии, предоставления в залог обеспечения в случае значительных сумм гарантий (например, 30 — 100% покрытия для гарантии в рублях, 120% для гарантии в иностранной валюте) и т.д.

В случае согласия клиента с условиями предоставления гарантии им оформляется заявка, где должны быть указаны сумма гарантии, цель финансирования, наименование бенефициара, в пользу которого выдается гарантия, срок и согласие на предоставление обеспечения (например, вексель банка, гарантийный депозит, в отдельных случаях может требоваться залог недвижимости или другие виды обеспечения) и т.д.

Если принципал обращается в банк, но не имеет расчетного счета в нем, то в заявке указываются общие сведения о клиенте и данные о его финансовом состоянии. К заявке на предоставление банковской гарантии клиент прилагает пакет сопроводительных документов (бухгалтерскую отчетность за два завершенных года и за текущие месяцы текущего года, расшифровки к отчетности, справки о задолженности перед бюджетными и внебюджетными фондами, по налогам и сборам, перед другими кредитными организациями, информацию о кредитной истории, ссудной и просроченной задолженности и т.д.), то есть пакет документов, аналогичный пакету для получения обычного кредита.

Второй этап выдачи банковской гарантии

Второй этап процесса выдачи банковской гарантии — кредитный анализ, то есть изучение кредитным менеджером деятельности клиента.

Сотрудники кредитного подразделения изучают репутацию клиента и определяют его кредитоспособность, анализируют в большей степени опыт работы клиента с банковскими гарантиями, предоставленные им контракты и т.д.

Для анализа кредитоспособности клиента используется информация, предоставленная самим клиентом, имеющаяся в распоряжении кредитной организации, и информация третьих лиц.

Третий этап выдачи банковской гарантии

Третий этап — кредитный менеджер направляет документы для проведения анализа и формирования заключений в юридическое подразделение и службу безопасности банка.

Служба экономической безопасности банка проверяет репутацию заказчика.

Юридическое подразделение после получения от кредитного менеджера полного комплекта документов, необходимых для юридического анализа, осуществляет правовой анализ и готовит заключение по кредитной сделке.

При этом проводятся: оценка правоспособности принципала; оценка полномочий лиц, заключающих от имени принципала соответствующую сделку с банком; проверка легитимности прав залогодателя по передаче имущества (имущественных прав) в залог банку в обеспечение обязательств принципала перед банком; правовой анализ обеспечения (наличие/отсутствие правовых рисков) в случае, если обеспечением является недвижимое имущество; решение иных вопросов, носящих правовой характер.

Четвертый этап выдачи банковской гарантии

Четвертый этап — кредитное представление направляется в риск-подразделение, которое проводит финансовый анализ, анализ бизнес-рисков, анализ риска обеспечения и т.д.

По результатам этого анализа риск-подразделение готовит заключение об оценке риска, параметрах резервирования и направляет его в кредитное подразделение для включения в состав документов, выносимых на рассмотрение кредитного комитета (иного уполномоченного органа или лица банка).

Пятый этап выдачи банковской гарантии

Пятый этап — кредитное представление с заключениями соответствующих подразделений выносится на рассмотрение кредитного комитета (иного уполномоченного органа или лица банка), который принимает решение о выдаче гарантии или отказе.

В случае положительного решения фиксируются параметры предоставления гарантии, возможные дополнительные требования к обеспечению (например, предоставление клиентом полного покрытия векселем, предоставление поручительства собственника бизнеса), а также при необходимости — сокращение суммы гарантии, увеличение комиссии и т.п.

Далее кредитный менеджер информирует клиента о принятом решении, а в случае положительного решения — о параметрах предоставления банковской гарантии, после чего подготавливает договор о предоставлении банковской гарантии и обеспечительные договоры.

Если говорить о залоге, то по гарантии большинство банков принимают обеспечение аналогично обычному кредиту; ряд банков выдвигают в качестве условия предоставления гарантии предоставление частичного обеспечения (от 30% суммы гарантии и выше).

Шестой этап выдачи банковской гарантии

Шестой этап — принципал и гарант подписывают договор о предоставлении банковской гарантии (гарантий) и (или) обеспечительные договоры (в случае обеспечения гарантии векселем гарант оформляет вексель в залог и подписывает с принципалом акт приема-передачи).

Следует учесть, что до момента выпуска гарантом банковской гарантии (вступления ее в силу) принципал выплачивает гаранту вознаграждение за выдачу банковской гарантии.

Сумма вознаграждения выплачивается единовременно или ежемесячно в зависимости от кредитной политики банка и в среднем по рынку составляет от 1 до 4%.

Разброс ставок зависит от множества факторов, в первую очередь от предлагаемого залога. Чем выше ставка, тем большая сумма гарантии должна быть не обеспечена залогом. Большинство банков практикуют предоставление гарантий под залог в форме векселя самого банка или гарантийного депозита. Выдача банковской гарантии при предоставлении клиентом всех необходимых документов занимает от 2 до 7 дней.

Комиссионное вознаграждение банку-гаранту

На практике определение суммы комиссионного вознаграждения банку-гаранту за предоставление гарантии подобно тарификации страхования финансовых рисков — она может устанавливаться как фиксированная сумма на определенную стоимость гарантированного обязательства (в зависимости от вида операции по гарантии) или может колебаться в пределах 3 — 6% от стоимости гарантированного обязательства. В целом на сегодняшний день ситуация на рынке тарифной политики предоставления гарантий выглядит следующим образом:

- в одних банках за основу берется ликвидность обеспечения. То есть если выдается рублевая гарантия, то под товарно-материальные ценности в обороте комиссия составляет около 7% годовых, основные средства — около 6%, недвижимость — 5%, ликвидные ценные бумаги — 4%, деньги, то есть векселя банка, — 1 — 3%;

- в других банках стоимость получения банковской гарантии зависит от ее суммы, а также от срока, на который она выдается. Например, на срок до одного квартала (90 дней) — 1% от суммы; до двух кварталов (180 дней) — 2%; до трех кварталов (270 дней) — 3%; до одного года (365 дней) — 4%;

- тарифы на банковские гарантии по госконтрактам зависят от срока контракта, вида работ, финансового положения клиента и начинаются от 1%. Некоторые банки устанавливают тарифы не годовые, а месячные, в среднем они составляют от 0,3 до 0,4%. Ряд банков устанавливают минимальную стоимость банковской гарантии, чаще всего она составляет 20 — 30 тыс. руб.;

- тарифы на банковские гарантии по коммерческим контрактам выше, чем по госконтрактам, и составляют от 2,5% в год. Если бенефициаром по банковской гарантии является компания, входящая в топ-100 компаний России, тариф может быть ниже.

Таким образом, стоимость гарантийных финансовых услуг зависит: от уровня их риска; платежеспособности и надежности должника; срока действия гарантии; кредитного рейтинга клиента в банке; расходов на сопровождение обязывающей услуги; обеспеченности залогом имущества и т.п.

Выводы

Банковская гарантия как кредитный продукт имеет свои преимущества и недостатки. Среди ее достоинств стоит выделить то, что она дешевле обычного кредита, а также возможность ее сочетания с другими кредитными продуктами.

Недостатком для принципала может показаться независимость гарантии от основного контракта, поскольку существует риск представления бенефициаром необоснованного требования в случае выполнения принципалом всех своих обязательств.