Исламская страховая компания

Страхователи (участники, владельцы полисов) выступают в роли коллективного владельца капитала, а страховщик — в роли управляющего данным капиталом.

Использование механизмов такафул-страхования позволяет избежать ростовщических отношений между страхователем и страховщиком (речь, прежде всего, идет о накопительных вкладах) традиционного страхования, где страхователям выплачиваются проценты.

Отличия традиционного страхования от такафул-страхования

| Элемент | Страхование собственности | Кооперативное страхование | Такафул |

| Контракт | Полис в форме контракта обмена (покупка — продажа) между застрахованным (держателем полиса) и страховой компанией | Полис в форме контракта разделения рисков между застрахованным лицом и группой (пулом) страховщиков, представленных кооперативной страховой компании | Комбинация табарру контракта (пожертвования, вносимого каждым участником в общий такафул-фонд на безвозмездной основе с намерением оказать помощь другим участникам в случае возникновения страхового случая) и агентства (вакала) и/или контракт разделения прибыли между участниками и такафул-компанией (мудараба) |

| Ответственность владельцев полиса/участников | Владельцы полиса платят за него страховой взнос страховой компании | Владельцы полиса осуществляют вклады в пул страховщиков в форме страхового взноса. Любой доход принадлежит владельцам полиса, которые также отвечают и за убыток | Владельцы осуществляют вклады в фонд. Любой доход от основной деятельности страховой компании принадлежит владельцам полисов, они несут ответственность и по убыткам. Существуют различные механизмы распределения прибыли по результатам года. В некоторых случаях такафул-оператор осуществляет деятельность по контракту мудараба и распределяет прибыль согласно договоренности |

| Ответственность страховщика/оператора | Страховщик обязан заплатить по страховым требованиям, используя страховой фонд или средства акционеров | Пул страховщиков обязан оплатить требования по полису, используя страховой фонд | Такафул-оператор действует как администратор схемы и покрывает страховые требования из такафул-фонда. В случае недостатка средств такафул оператор предоставляет беспроцентный кредит фонду для покрытия убытков |

| Доступ к капиталу | Доступ к акционерному капиталу и долговым обязательствам с возможностью использования субординированных долгов | Нет доступа к акционерному капиталу, но есть доступ к долговым обязательствам с возможностью использования субординированного долга | Есть доступ к акционерному капиталу со стороны такафул-оператора, но не к долговым обязательствам |

| Инвестиции средств | Нет запретов, кроме установленных регуляторам | Нет запретов, кроме установленных регуляторами | Активы фонда такафул должны быть вложены только в инструменты, соответствующие шариату |

Дискуссия среди шариатских ученых о соответствии такафула положениям шариата продолжалась в течение долгого времени в силу различных подходов к трактовке Корана и других источников шариата представителями различных мусульманских правовых школ.

В 1985 г. такафул был признан соответствующим законам шариата и стал исламской альтернативой традиционному страхованию. Катализатором развития исламского страхования со стороны светских властей послужило создание специальных законов. Так, в Малайзии действуют: с 1984 г. — Закон о такафул-компаниях, с 1994 г. — Закон о страховании.

Согласно законодательству в такафул-компаниях обязательно наличие Шариатского совета для контроля соответствия сделок шариату. В свою очередь, Шариатский совет мегарегулятора (Центрального банка Малайзии) контролирует деятельность Шариатских советов такафул-компаний.

Механизмы страхования такафул

Такафул-контракт является соглашением не между компанией и участником, а группой участников, которые объединили свои средства для вложения в такафул-фонд, который используется для осуществления компенсаций возникшего вреда или потерь одного из участников. Важнейшими аспектами такафул-операций являются следующие:

1. Компания не принимает на себя риск, риск несут участники, которые покрывают убытки друг друга из сформированного ими фонда;

2. Компания действует в качестве доверенного лица от имени участников для проведения операций. Таким образом, компания не имеет никаких прав на прибыль от деятельности.

Все вклады участников аккумулируются в такафул-фонде, из которого осуществляются все платежи по страховым возмещениям. Деньги, полученные этим фондом, инвестируются в деятельность, разрешенную Шариатом.

В случае если образуется дополнительный доход от операций компании, данная сумма делится между участниками по принципу мударабы (партнерства), доход делится между партнерами согласно предварительно договоренной схеме, в то время как убытки несет только инвестор, который, ко всему прочему, не должен вмешиваться в деятельность предприятия.

В соответствии с принципами мударабы, компания, которая действует как мудариб (предприниматель, который ведет бизнес, основанный на чужом капитале), получает часть образовавшейся прибыли, исходя из оговоренной заранее доли. В то же время компания имеет право получать доход от инвестиций такафул-фонда.

Организационные модели такафул

Существует несколько организационных моделей такафула. Но во всех моделях присутствует принцип табарру (пожертвования). Структурно такафул-компании могут строиться на принципе мудараба или принципе вакал («агентирование, передача полномочий»).

Средства, зачисляемые в фонд мудараба, считаются собственностью владельца полиса. Он передает право распоряжения ими такафул-компании и получает от их вложения доход, но только если прибыль получает такафул-компания в целом.

Пропорции, в соответствии с которыми происходит распределение прибыли, фиксируются заранее и утверждаются Шариатским советом такафул-компании. Однако страхователь теряет право на получение части прибыли, если в течение срока действия полиса он обращался с заявкой на компенсацию ущерба по страховому случаю. Принцип мудараба в основном распространен в странах Юго-Восточной Азии (Малайзия, Индонезия, Бруней, Филиппины).

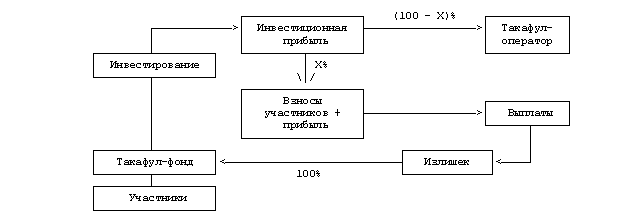

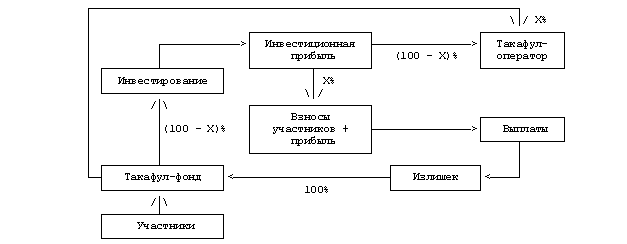

Модель «Мудараба»

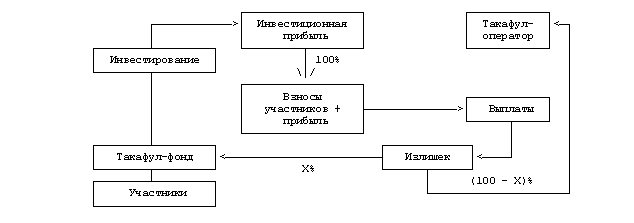

Модель «Модифицированная мудараба»

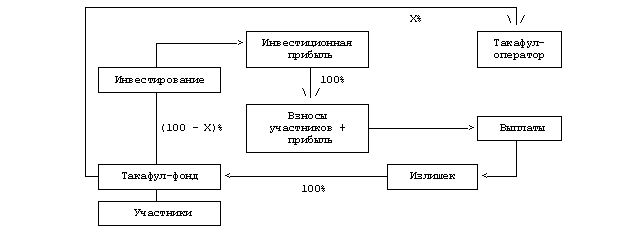

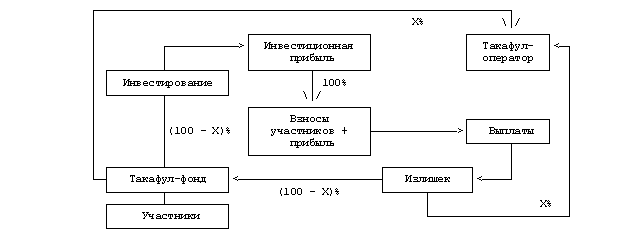

Вакала представляет собой бизнес-взаимоотношения, при которых одна сторона поручает другой исполнение определенных задач, передавая ей часть своих полномочий. При этом доверенные лица (вакиил, агенты) могут иметь генеральную или ограниченную доверенность на осуществление определенного круга операций.

Согласно этой модели в такафул-страховании риски и прибыль делятся среди владельцев полисов пропорционально вкладу, в то время как такафул-оператор имеет лишь право на комиссию за управление фондом. Если деятельность оператора привела к убыткам, это компенсируется из фонда. Контракт вакала — в настоящее время более популярный в мире, активно используется в странах Ближнего Востока.

Модель «Вакала»

Модель «Модифицированная вакала»

Инвестиции каждого страхователя распределяются на несколько фондов. Средства, перечисляемые в первый фонд (табарру), считаются пожертвованием, и участник теряет право собственности на них.

Их доля от общего взноса страхователя устанавливается индивидуально и зависит от вероятности наступления страхового случая, от которого страхуется. Вторая часть средств поступает в инвестиционный фонд, созданный по одной из приемлемой для шариата модели, выбранной такафул-компанией.

Существуют также модели-гибриды, сочетающие в своей деятельности несколько принципов. Так, в Саудовской Аравии широко представлена модель такафул-страхования, совмещающая в себе «Мудараба» и «Вакала». Страхователи считаются также акционерами такафул-компании. При этом капитал на доли не делится. Управляет компанией руководящий орган.

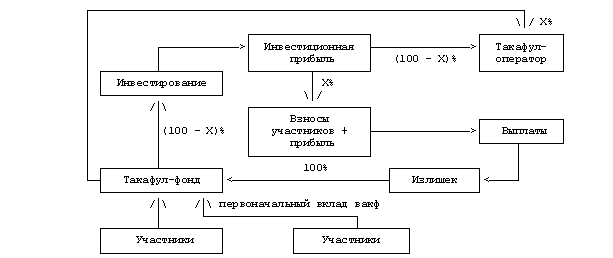

Модель «Вакала — Мудараба»

Существуют и гибридные модели с использованием благотворительных трастовых фондов вакф. Участниками фонда являются вкладчики, вносящие пожертвования в благотворительные фонды.

Данные пожертвования или средства, уступленные фонду вакф как агенту, не могут быть потрачены на операционные нужды, но могут быть использованы для компенсации убытков участников в соответствии с правилами фонда вакф и условиями членства участников.

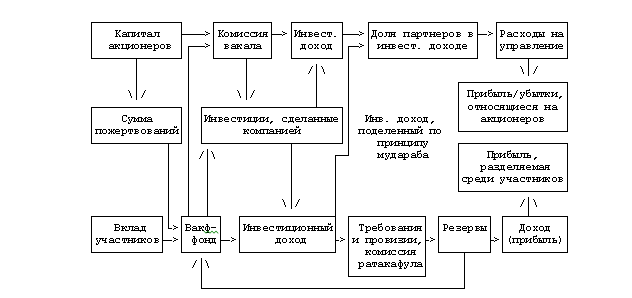

Модель «Вакф»

Вакала вакф-фонд обязан инвестировать средства в инструменты, соответствующие шариату. Прибыль или убытки от деятельности относятся на фонд. Из прибыли создаются резервы для компенсации будущих убытков. Данный фонд может быть использован только для страхового возмещения.

Вакала — Вакф модель

Виды такафул-страхования

Страховые услуги, предоставляемые на основе такафула, можно подразделить на две большие группы: личное страхование — семейный такафул (Family Takaful) и имущественное страхование — общий такафул (General Takaful).

В рамках семейного такафула предлагается собственно семейный такафул (аналогичный Life Takaful), а также такафул, связанный с инвестициями (Investment linked Takaful), такафул для получения образования (Child education Takaful), медицинский такафул и такафул по страхованию здоровья (Medical & health Takaful).

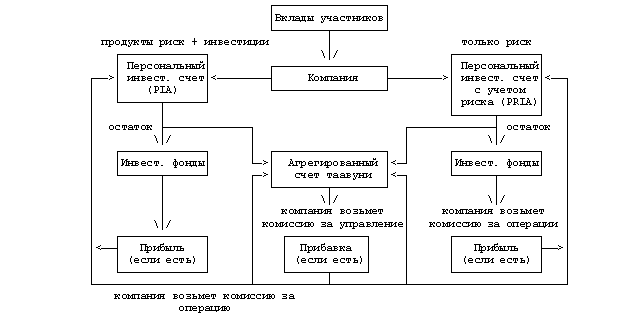

Модель «Семейный такафул» (Family Takaful)

В рамках общего такафула предлагается страхование жилого помещения (Home Takaful), которое покрывает риски собственника (Houseowners Takaful) или риски арендатора (Householders Takaful).

Кроме того, распространено страхование жилых и рабочих помещений от пожара (Fire Takaful), а также страхование морских судов и грузоперевозок (Marine Takaful).

Отдельную услугу представляет собой такафул-страхование автомобильной техники (Motor Takaful), включающее страхование от повреждения или утраты автотранспортного средства вследствие кражи или аварии, а также обязательное и добровольное страхование автогражданской ответственности за причинение вреда жизни и здоровью третьих лиц и вреда их имуществу в результате аварии. Кроме того, в рамках общего такафула осуществляется страховая защита от несчастного случая (Personal accident Takaful).

В договор исламского страхования обязательно включаются пункты, определяющие:

1. механизм разделения рисков между сторонами и предоставления взаимных гарантий;

2. порядок, при котором страхователи являются совладельцами такафул-фондов;

3. права владельцев полисов на участие в операциях и контроль над счетами;

4. параметры и критерии инвестирования средств участников;

5. процедуру распределения результатов финансовой деятельности.

Особенности исламских страховых компаний

Основные принципы организации такафул-страхования можно сформулировать следующим образом:

- взаимовыгодное сотрудничество страхователей, направленное на получение совместной выгоды, отражающейся на каждом из них;

- каждый страхователь добровольно и сознательно уплачивает свою долю средств, часть из которых поступает для оказания помощи тем страхователям, которые в ней нуждаются;

- убытки и риски распределяются между всеми страхователями — участниками пула такафул-организации;

- устраняется неопределенность в отношении пожертвования и компенсации.

Рассматривая особенности такафул-компаний, можно выделить следующие присущие им черты, способствующие соблюдению принципов справедливости, провозглашенных в исламской экономике:

1. Отсутствует запрещенный элемент Гарар (неопределенность).

За счет того, что часть взносов, выплачиваемая каждым участником, рассматривается в качестве дара или добровольного пожертвования и направляется в специальный фонд, из которого при наступлении страхового случая предоставляется компенсация. Участник (владелец полиса) может рассчитывать как на покрытие ущерба в случае его возникновения, так и на часть дохода от инвестиционной деятельности компании.

Такафул-оператор, согласно условиям договора, знает свою долю в прибыли, оговариваемую заранее. Размер полученного дохода зависит исключительно от проводимых компанией операций и не представляет собой фиксированный, не зависящий от реально полученной прибыли процент.

2. Уплаченные страхователями средства могут использоваться только в операциях, не запрещенных шариатом.

Любая операция такафул-компании в любой момент может быть признана ничтожной, если в ней обнаружатся элементы, запрещенные исламом. В учредительных документах любой такафул-компании содержится положение об обязательном соответствии ее инвестиционной деятельности принципам шариата.

3. Основная цель исламского страхования состоит в обеспечении гарантией рисков участников.

Стороны договора исламского страхования могут выступать как в роли тех, кто предоставляет гарантию, так и тех, кому предоставляется гарантия.

4. Бизнес, как правило, основан на механизмах распределения прибыли мудараба или вакала, позволяющих избегать процентных отношений, имеющих место при коммерческом страховании.

5. За деловой активностью такафул-компаний призван наблюдать Шариатский совет, в задачи которого входит оценка новых продуктов (услуг) компании, а также мониторинг проводимых ею операций с точки зрения их соответствия нормам и принципам мусульманского права.

6. Все стороны договоров в рамках исламского страхования должны действовать в соответствии с принципом utmost good faith (наивысшей добросовестности).

7. Страхователи имеют право выдвинуть своих представителей в совет директоров такафул-компании.

8. Соблюдаются исламские правила наследования.

Каналы распространения такафул-полисов схожи с традиционным страхованием. Это агентства и агенты и прямой маркетинг страховых компаний. Подобно ситуации с традиционным страхованием большую часть рынка агентов занимают финансовые институты (банки).

Но в отличие от положения в традиционном страховании, комиссии банков составляют небольшой процент от страхового взноса (8 — 10%). Так, в Малайзии в настоящее время действует около 89 тыс. агентов; около 56 тыс. выдают полисы в рамках семейного такафула, а около 33 тыс. — в рамках общего такафула.