Российско-итальянский проект по кредитованию малого и среднего бизнеса

Наименьшим шоком в той ситуации отделалась Италия, которая и до 2008 г. уже была в кризисе в течение нескольких лет. Темпы роста экономики южно-европейских стран были очень медленными, безработица увеличивалась с «завидным» постоянством, а в бюджете образовывались «дыры».

Чтобы как-то восполнить острый дефицит бюджета, помимо урезания статей расходов, было логично повысить эффективность сбора налоговых платежей.

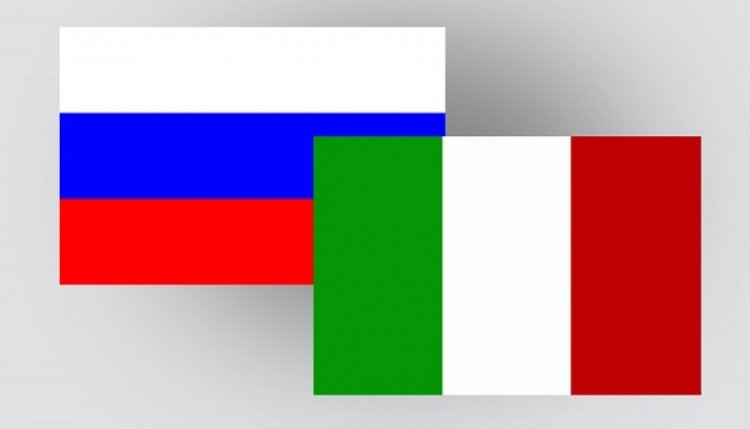

А так как огромную долю в экономике Италии занимают малые и средние предприятия, именно на этих налогоплательщиков обратила свой взор финансовая полиция республики. Как видно из рисунка, 57% добавленной стоимости в Италии формируют компании, работающие в сфере услуг, из которых около 60% располагают штатом сотрудников до 50 человек.

Формирование добавленной стоимости в Италии

Под эгидой итальянской налоговой службы — Агентства по налогам и сборам — была создана компания, на плечи которой возлагалась непростая задача по увеличению сборов налоговых платежей с предпринимателей. Компании было дано название SOSE, расшифровывающееся как Soluzioni per il Sistema Economico, что в переводе с итальянского дословно обозначает «решения для экономических систем».

Что собой представляло это решение?

Начала команда SOSE с малого, а именно с формирования базы данных по предприятиям малого и среднего бизнеса по всей стране — от Сицилии до Турина. На данный момент в базе числится информация по более 5 млн компаний.

Какого рода информация используется?

SOSE интересовало все — от количества посадочных мест на одного официанта в маленьком ресторане до классических показателей из бухгалтерской отчетности, то есть полная структурная и финансовая характеристика бизнеса.

Цель этого процесса была одна: построить финансово-статистическую модель, рассчитывающую реальный предполагаемый доход налогоплательщика, то есть определять минимальную сумму налога, подлежащую уплате в бюджет. SOSE шла к этому не один год, для того чтобы программа работала, организации потребовалось 15 лет.

Как работает программа?

Программа основана на обработке большого массива данных по предприятиям, с одной стороны, и прогнозе фактических доходов — с другой. В программе генерируется функция расчета дохода: входные переменные представляют собой структурные и балансовые данные по предприятию, а на выходе рассчитывается доходность бизнеса и сумма, подлежащая налогообложению.

Если налогоплательщик декларировал доход меньше рассчитанного программой, он либо должен объяснить причину неуспешной деятельности за данный налоговый период (например, если это семейная компания, кто-то из семьи тяжело заболел и было не до бизнеса), либо заплатить столько, сколько насчитала программа.

Как правило, доказать налоговой, почему ты не сделал прибыль такую, какую тебе положено сделать в соответствии со структурой бизнеса, практически невозможно. Предприниматели чаще соглашаются с цифрами SOSE и не вступают в полемику с финансовыми полицейскими.

В то же время SOSE идет на уступки. Например, в результатах, которые выдает программа, учитывается влияние кризиса на бизнес в зависимости от региона, в котором работает компания, и вида деятельности организации.

Какова точность программы?

У людей, работающих в России, наверняка появился достаточно резонный вопрос: «А что мешает налогоплательщику ввести такие данные, которые будут показывать компанию на грани банкротства, чтобы никто не требовал никаких налоговых выплат?»

Если вы думаете, что итальянцам как истинным законопослушным европейцам не приходит такое в голову, то вы глубоко ошибаетесь. Многие итальянские предприниматели ничуть не меньше российских стремятся всячески скрыть от органов власти реальные доходы и постоянно находятся в поиске «креативных» решений этого немаловажного для себя вопроса. Но система SOSE продумана до мелочей и насыщена значительным количеством поперечных проверок, позволяющих обнаружить любого хитроумного предпринимателя.

Проверки делятся на два основных типа: внутренние и внешние.

В первом случае проверяется адекватность соотношения показателей внутри компании. Здесь речь идет о правильности начисления амортизации, соотношении балансовых показателей.

Внешние проверки оценивают общность бизнеса с сегментом в целом. Механизм этих поперечных проверок состоит в статистическом анализе схожих компаний и выявлении аномальных параметров, не присущих представителям определенного вида деятельности. Могут возникнуть вопросы, если в ресторане в центре Неаполя 30 посадочных мест обслуживаются одновременно 20 официантами, каждый из которых получает 1000 евро, тогда как для ресторана такого типа в этом городе характерны несколько другие показатели: зарплата должна составлять 800 евро, а официантов на 30 мест должно быть не более 10.

Как происходит сбор данных?

Этот вопрос является самым важным, ведь без данных невозможна никакая аналитическая и статистическая работа. Налоговые органы обязали всех владельцев МСБ заполнять анкету SOSE, которая скачивается на сайте, где публикуются и сами результаты. Анкеты заслуживают отдельного внимания.

Притом что SOSE интересует все, структурная проработка анкет особенная. Это не одна универсальная анкета, куда вбиваются банальные показатели вроде фонда заработной платы и cash-flow, а целая коллекция анкет не только для каждой отрасли экономики с ее особенностями, но и для каждого отдельного микросегмента. К примеру, в секторе торговли насчитывается 195 таких микросегментов, в сфере услуг и производства — по 70.

Таким образом, компания SOSE со штатом около 100 человек, в который входят статистики, математики, экономисты и программисты, в разы увеличила эффективность налоговых сборов с представителей МСБ. Сейчас итальянская финансовая полиция (налоговая) не представляет жизни без столь важного элемента анализа рынка, как SOSE.

С чего началось и чем продолжилось российско-итальянское партнерство?

Началось все не с самого партнерства ради партнерства, как это часто бывает, а с анализа требований российского рынка. Уровень кредитования малого и среднего бизнеса хоть и растет, но темпы роста продолжают оставаться средними.

За первое полугодие 2012 г. темпы роста задолженности по кредитам субъектов малого и среднего предпринимательства составляли 6%, за аналогичный период 2013 г. — 7%. Интенсивного роста в данном сегменте не наблюдается из-за отсутствия у банков механизмов выдачи кредита.

Ломбардный принцип работы с заемщиком и, как следствие, формальный подход к анализу финансового состояния компании делают процесс выдачи кредитов в сегменте МСБ по-прежнему далеким от использования всего потенциала рынка.

Тем временем, пока налоговая служба Италии (Агентство по налогам и сборам) совместно с SOSE бескомпромиссно собирала средства для бюджета Италии, Ассоциация российских банков и итальянская IT-компания EvaBeta, занимающаяся автоматизированной оценкой рисков, разработали программу, которая рассчитывает вероятность дефолта предприятия малого и среднего бизнеса на основе бухгалтерских (балансовых) показателей.

Необязательно иметь высшее образование, чтобы понимать степень прозрачности и достоверности российской бухгалтерской отчетности. Российских бухгалтеров можно смело назвать людьми искусства, они придают отчетности именно такой лик, какой навеет им вдохновение и главная муза в лице владельца бизнеса.

Поэтому, несмотря на все усилия АРБ совместно с EvaBeta, направленные на создание точной и надежной системы для оценки риска дефолта малых и средних предприятий, использование в анализе исключительно документов финансовой отчетности сделало бы систему не слишком точной.

Тестирование продукта АРБ и EvaBeta уже было запущено, когда пришла идея о совмещении программного обеспечения EvaBeta и SOSE. По воле случая штаб-квартира российского партнера оказалась в Риме — там же, где трудилась команда программистов, статистиков и экономистов SOSE. Таким образом, совмещение превратилось в реальную возможность, учитывая налаженную цепочку партнерских отношений.

Времени на раскачку для совершенствования системы посредством объединения вышеупомянутых «ингредиентов» сторонам не потребовалось. На основе трехстороннего соглашения, которое предполагало доступ к информации для каждого из людей, реализующих проект, было принято решение направить совместную команду АРБ и EvaBeta в штаб-квартиру SOSE для детального ознакомления с процессом анализа предприятий малого и среднего бизнеса.

Что скрыто внутри программы?

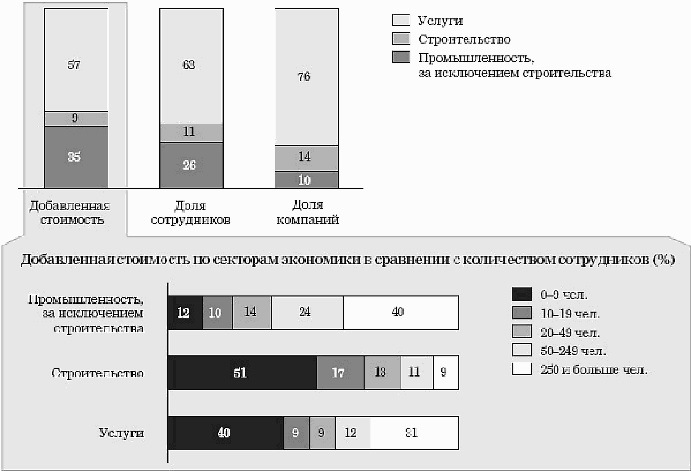

Для более детального и ясного понимания анализа, осуществляемого программой, рассмотрим общую философию технических соединений, происходящих внутри IT-продукта. Итак, вывернем программу наизнанку. На рисунке обобщенно показан весь цикл оценки — от ввода данных до выдачи результатов.

Клиент заполняет, как уже было сказано, одну из многочисленных анкет, которая подходит непосредственно его виду деятельности. Программа относительно сектора экономики (услуги, торговля или производство) определяет кластер (микросегмент), который принимает во внимание мельчайшие особенности бизнеса. То есть кластер может называться не просто «кафетерий», а, к примеру, «кафе, специализирующееся на продаже сладкой выпечки на вынос».

Каждый блок схемы, на первый взгляд непонятной, заслуживает отдельного и более детального разъяснения:

| Ввод данных | Данные собираются посредством заполнения анкет потенциальным заемщиком (владельцем МСБ) |

| Сектора экономики | Выбираются из классического набора «услуги, торговля, производство» |

| Кластеры | Система распознает структурные характеристики бизнеса и по общим признакам группирует компании в кластеры/ микросегменты |

| Доверительные интервалы | Для компаний одного кластера существуют определенные ключевые индикаторы бизнеса. Система распределяет эти данные в доверительные интервалы. Это делается, чтобы можно было определять, насколько проверяемая компания укладывается в норму или выпадает из группы предприятий своего микросегмента (фундамент поперечных проверок) |

| Территориальный фактор | Отражает экономическую ситуацию в различных территориальных единицах (городах, области, округе и т.п.). Например, система поймет, что потенциал прибыльности ресторанов в Москве в разы больше, чем у точно таких же заведений в Тверской области |

| Функция прибыли | Представляет собой результат регрессионной модели, где на основе статистики сопоставляются доходы компаний (Y) — с одной стороны и множество структуральных и финансовых параметров бизнеса (X) — с другой |

| Результаты внутренних проверок | Представление нормальности внутренних индикаторов компании:

|

| Результаты внешних проверок |

Демонстрация местоположения данной компании среди представителей кластера по определенным критериям:

|

| Соотношение рассчитываемой прибыли с реальными значениями | Определение того, насколько декларируемые доход обоснованны и реалистичны посредством сравнения с доходностью, рассчитанной программой |

При чем здесь кредитование?

Всю эту деятельность и все соглашения с итальянскими коллегами АРБ осуществляет, преследуя лишь одну цель — создать программное обеспечение для упрощения и повышения качества кредитования МСБ.

Ни для кого не секрет, что для утверждения кредита на предпринимательскую деятельность со дня заявки требуется в лучшем случае две недели с учетом всей бумажной бюрократии и вынесения на кредитный комитет. При введении данного продукта в действие кредитный процесс будет выглядеть следующим образом:

- Заемщик заполняет электронную анкету, раскрывая весь свой бизнес от количества гаек до валовой прибыли (на это требуется не более часа).

- Программа рассчитывает предполагаемый доход заемщика, вероятность дефолта по кредиту и календарь выплат (за 2,1 секунды — быстрее, чем Bugatti Veyron).

- Выносится решение о возможности кредитования.

По замыслу, после одного ввода данных все банки — пользователи данной программы будут иметь доступ к этой информации, поэтому, если заемщик перейдет от одного кредитора к другому, дублировать процедуру ввода каждый раз не потребуется.

Цель — успешное кредитование МСБ

В том случае, если совместный проект EvaBeta, SOSE и АРБ станет успешным, вскоре не только банковская система, но и российская экономика в целом получит продукт, обеспечивающий оценку рисков, детальный качественный анализ адекватности и релевантности бизнес-модели, а главное — все будет автоматизировано на основе математико-статистического и экономического анализа. Выход в свет продукта намечен на осень 2013 г., а пилотная версия будет бесплатно доступна всем банкам, ориентированным на кредитование МСБ.

Конечно, скептики будут критиковать эту идею, но АРБ действует по принципу немецких медицинских клиник. Люди со всего света едут на лечение в Германию не потому, что немцы как нация более талантливы в медицине, чем остальной мир.

Главным секретом их высочайшего качества является то, что они вбирают в себя лучший опыт в сфере здравоохранения со всех уголков планеты, а на выходе получают концентрат грамотного лечения и ставят его на конвейер. Так и АРБ совместно с EvaBeta и SOSE, используя проверенный и успешный опыт и добавляя свои знания, стремится создать лучший продукт для российского рынка, которому как нельзя кстати придется стимулирование развития малого и среднего бизнеса.